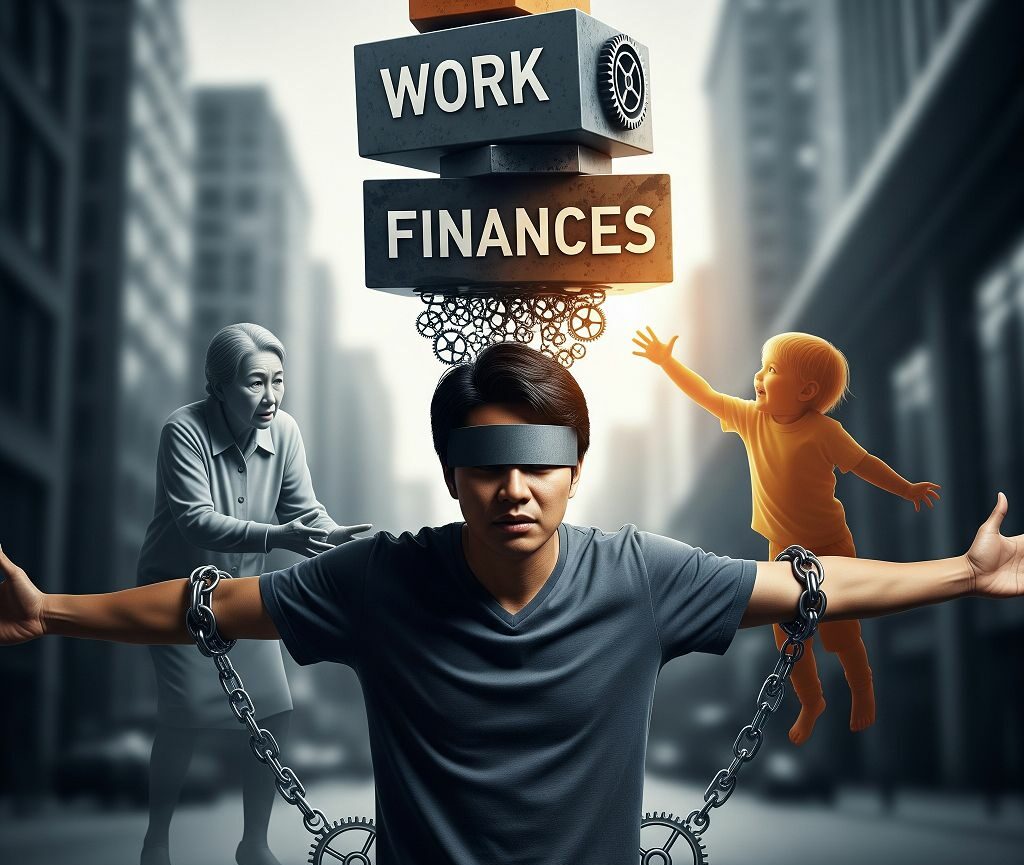

在高齡化與少子化交錯的趨勢下,臺灣的家庭理財與資產規劃面臨前所未有的壓力。中國信託銀行與資誠聯合會計師事務所與《遠見雜誌》共同發布《2025家庭理財暨樂齡金融大調查》,深入調查臺灣35歲以上民眾的財務準備現況。(首圖為AI生成)

本次調查共回收1,211份有效問卷,涵蓋35歲以上各年齡層,並將受訪者區分為「照顧者」與「被照顧者」,設計差異化問卷題目,以檢視多面向的樂齡金融樣貌。同時也結合深度質化訪談,涵蓋單身照顧父母者、三明治族、與子女同住長輩等多元家庭型態,貼近臺灣社會的真實輪廓。(首圖為AI生成)

三明治世代龐大負荷:41%未規劃自身財務

根據調查顯示聚焦肩負雙重照護責任的三明治世代,正面對著多重挑戰與轉變中的家庭價值觀。結果顯示,高達41%的照顧者尚未為自身進行財務規劃,而被照顧者中更有63%尚未展開相關安排,突顯照顧者常成為家中唯一的風險承擔者。在照顧者壓力來源方面,前三大項依序為:同時兼顧工作與家庭(50%)、應對被照顧者情緒問題(49%)、以及負擔照護開銷(41%),反映其身心承受龐大負荷。

「孩子會照顧我嗎?」成為樂齡世代最不敢問出口的問題。調查發現世代與性別間對照護安排的期待差異明顯:65歲以上族群有超過六成期待子女照顧,但35至49歲族群中僅35%期望由子女照顧,男性多依賴配偶,女性則偏好專業看護服務,顯示傳統「養兒防老」早已不合時宜,照護觀念正悄悄翻轉,卻尚未在財務準備上真正落實,照護模式也正加速朝向多元化與專業化發展。

傳承規劃整體意識不足:65%從未啟動

至於「傳承規劃」,調查也發現整體意識明顯不足,超過六成(65%)從未啟動相關安排;照顧者與被照顧者之間普遍缺乏溝通,近八成照顧者「不想了解」長輩規劃,而七成被照顧者「未曾討論」傳承做法,顯示臺灣家庭正站在一個關鍵轉折點,亟需以更開放的對話與更前瞻的財務思維,為下一代守住關係,也守住財富。

首度發布的家庭理財暨樂齡金融大調查,除揭露照顧者和被照顧者的理財意向,並依據六大面向「財務規劃、消費與負債、資產保護力、壓力承受度、退休準備及傳承規劃」的準備程度,建立「家庭理財樂齡指數」。結果顯示,六大面向總體平均為50.5分,其中「消費及負債」的整體得分最高為63分,其次為「退休準備」57分。六大面向中,「傳承規劃」得分最低,僅21分。調查發現,雖有36%民眾認為應於40歲前開始規劃,但35-49歲族群卻有高達71%未啟動任何傳承行動,即使65歲以上長者,也有近六成未規劃傳承。

69%擔憂晚年醫療花費,凸顯想多做少四大現象

本次調查中國信託銀行歸納「想、多、做、少」四大現象,發現69%受訪者擔憂晚年的健康醫療花費,顯示民眾「想」得遠,卻未提早預作準備,過半數照顧者與近五成被照顧者均未做財務安排。其次,照護者與被照顧者間願意「多」說一點,但未有效溝通,如63%照顧者願意主動「多」分享詐騙手法,與被照顧者建立橋樑,然仍有25%被照顧者對於表達自身需求或與家人討論大筆開銷時存在溝通障礙。此外,育兒與照顧父母雙重壓力下,三明治世代「做」得多、負擔重,如31%三明治族背負房貸,遠高於非三明治族的12%。雖半數國人具投資習慣,但真正執行資產管理的比例仍低且「少」完整策略,僅26%受訪者定期檢視自身投資組合。

中國信託銀行提出PLAN理財建議布局活留存

中國信託銀行長期推動「活留存」財富金三角理財觀,提醒各世代應及早檢視自己的財務規劃,並利用「PLAN」四大理財建議,透過優先(Prioritize)釐清生活開支與儲蓄方向及落實收支管理紀律、學習(Learn)新知,以多元管道學習投資觀念,善用資產配置策略,於風險與報酬間找到平衡點。

家庭溝通協調(Align)鼓勵兩代或三代間開啟傳承對話,進一步規劃合適的理財工具及引導(Navigate)釐清未來方向。調查更指出56%受訪者期待仰賴政府年金,且逾半數估算退休後每月現金流將低於新臺幣3萬元,顯見退休規劃的重要性、迫切性將持續上升,建議進行全方位資產準備與保護,逐步建構退休藍圖。

中國信託銀行將於今年9月領先臺灣金融同業發表《樂齡金融白皮書》,可做為因應超高齡及長壽社會來臨,家庭理財邁入全新世代的指南。值得一提的是,今年中國信託銀行更攜手台灣人壽保險公司參與8月8日至8月10日於台北世貿中心一館舉辦的「第二屆高齡健康產業博覽會」,以「感動照顧 世代同行」為主題,從資產配置、信託規劃到健康保障與長照準備,呈現對樂齡族群的關懷,更提供橫跨金融與非金融領域的整合服務。

頭條留言